|

Все существующие исследования по подходу к измерению результативности слияний и поглощений можно условно разделить на четыре:

. изучение доходности акций. Данные работы, составляющие большинство исследований в данной отрасли, рассматривают аномальную доходность акций компаний в период появления информации о сделке. Преимущество метода заключается в непосредственном анализе влияния сделки на благосостояние акционеров;

2. анализ финансовой отчетности. Подход основывается на финансовой отчетности до сделки и после нее, фокусируясь на различных относительных показателях. Как правило, в качестве меры сравнения используются аналогичные неслившиеся компании;

. опросы менеджеров;

. сase studies.

Изучение доходности акций. Данный подход основан на рассмотрении доходности акций до и после объявления о сделке. Доходность для одного дня рассчитывается как отношение изменения курса акции и выплаченных дивидендов к цене акций за день до опубликования информации. Аномальной считается любая доходность, которая превышает обычную для этой ценной бумаги. Преимуществом данного способа является то, что он позволяет напрямую измерять добавочную стоимость, создаваемую для инвесторов. Также предполагается, что данный подход устремлен в будущее, оценивая предполагаемые денежные потоки.

Метод анализа финансовых показателей. В данном подходе изучается публикуемая финансовая отчетность компаний до и после слияния. В результате анализируется, как изменяются финансовые показатели. В различных работах акцентируется внимание на различных аспектах: чистая прибыль, доходность активов, прибыль на акцию, операционный рычаг или ликвидность фирмы. Как правило, в подобных работах рассматриваются сходные компании отрасли, которые, с одной стороны, пережили слияния и, с другой, у которых подобного опыта не было. Это позволяет сравнить влияние слияний и поглощений не результативность функционирования компании. Преимуществом данного метода можно назвать определенную достоверность данных. Ведь отчетность компаний, как правило, должна быть проверена аудиторами, что теоретически должно исключать возможные махинации. В реальности это, конечно, не всегда так.

Также, поскольку отчетность компаний используется инвесторами для оценки компаний, по изменению в финансовой отчетности можно косвенно оценить создаваемую добавленную стоимость от сделки.

С другой стороны, финансовая отчетность предполагает ряд существенных недостатков. Во-первых, бывают случаи, когда финансовые отчеты разных годов даже одной компании невозможно сравнить между собой, поскольку фирма может сменить свою политику бухгалтерского учета. К тому же сами стандарты учета очень часто изменяются. Во-вторых, важным недостатком использования финансовой отчетности является то, что она учитывает лишь историческую информацию, а будущие возможности, открываемые сделками слияний и поглощений, остаются за рамками анализа. В-третьих, в рамках бухучета очень сложно решается проблема корректной оценки нематериальных активов. С учетом того, что эта часть баланса с каждым годом набирает все большую значимость, это накладывает очень большие ограничения на анализ с помощью данного подхода. Так, высокотехнологичные отрасли практически не рассматриваются. В-четвертых, результаты очень чувствительны к инфляции, поскольку бухгалтерские статьи не всегда адекватно корректируются в связи с изменениями макроэкономических параметров. В-пятых, данный метод относительно негибкий, поскольку между различным датами отчетности проходят очень большие промежутки времени.

Коэффициент выплаты дивидендов (норма дивиденда) представляет собой удельный вес дивидендов в чистой прибыли

Коэффициент Выплаты Дивидендов рассчитывается как отношение величины дивиденда к прибыли в расчете на одну обыкновенную акцию.

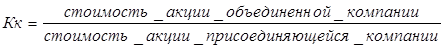

Коэффициент конвертации акций (swap ratio) - расчетная величина, показывающая соотношение обмена акций присоединяющейся компании в акции объединенной компании. Иными словами, сколько необходимо акций или их дробных частей, чтобы получить 1 акцию объединенного общества:

(1.1) (1.1)

Соответственно, величина, обратная данному коэффициенту - количество акций объединенной компании, которое получит акционер присоединяющейся в обмен на одну свою акцию.

(1.2) (1.2)

Операционная прибыль до вычета износа основных средств и амортизации нематериальных активов OIBDA и маржа OIBDA. Показатель OIBDA определяется как операционная прибыль до вычета износа основных средств и амортизации нематериальных активов. Маржа OIBDA - это показатель OIBDA, выраженный как процент от выручки. Расчет OIBDA может отличаться от величин OIBDA других компаний. Показатель OIBDA не является величиной, принятой согласно стандартам US GAAP и должен рассматриваться в дополнение, а не как альтернатива информации, содержащейся в отчетности Компании. Показатель OIBDA дает важную информацию инвесторам, поскольку отражает состояние бизнеса компании, включая её способность финансировать капитальные расходы, приобретения операторов сотовой связи и другие инвестиции, а также возможность брать займы и обслуживать долг. В то время как износ основных средств и амортизация нематериальных активов рассматриваются как операционные затраты в отчетности GAAP США, эти расходы главным образом показывают не связанные с расходом наличности затраты, относящиеся к долгосрочным активам, приобретенным или созданным в предыдущие периоды. Метод расчета показателя OIBDA широко используется инвесторами, аналитиками и рейтинговыми агентствами для оценки и сравнения текущих и будущих операционных показателей и определения стоимости компаний в сотовой телекоммуникационной индустрии. Ниже приведено согласование показателей OIBDA и маржа OIBDA с показателями консолидированного отчета о прибылях и убытках Группы МТС.

Перейти на страницу: 1 2 3

|